728x170

자영업자와 달리 직장인은 매달 월급에서 미리 세금을 떼고 세후급여를 지급받게 되는데, 연말정산 시즌이 되면 1년간 벌어들인 소득에서 소득세를 다시 계산한 뒤 덜 납부한 세금이 있으면 추가로 징수하고 반대로 세금을 더 많이 냈으면 환급을 받게 됩니다.

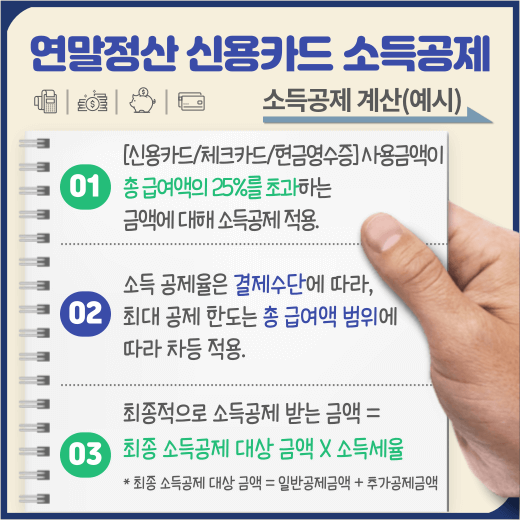

연말정산 신용카드 소득공제는 쉽게 말해 신용카드와 체크카드로 결제한 금액과 현금을 사용할 때 현금영수증을 발급받은 금액의 일정 비율을 계산해 근로소득에서 빼주는 것을 말합니다. 소득공제는 세액공제가 아니기 때문에 내야 하는 세금 자체를 깎아주는 것은 아닙니다. 다만 총급여가 많이 잡힐수록 세율도 높아지고 납부해야 하는 세금 액수도 많아지기 때문에 신용카드 소득공제로 소득을 낮출 수만 있다면 그만큼 총급여액이 낮아져 내야 하는 세금을 줄이는 효과가 있습니다.

신용카드 소득공제 계산 전 알아야 할 | 기초 상식 요점 정리

- 연말정산 신용카드 소득공제를 받기 위해서는 카드 사용액이 총급여액의 25% 이상이어야 합니다.

- 만약 연봉이 4천만 원인데 카드 사용금액이 1천만 원(4천만 원 X25%)이 안될 경우, 소득공제를 한 푼도 받을 수 없습니다.

- 신용카드 소득공제 대상이 되는 금액은 소득의 25% 금액을 초과한 부분만 인정됩니다.

- 예를 들어 총급여가 5천만 원인 근로자가 1년간 신용카드 등 사용액으로 1,500만 원을 썼다면? 5천만 원의 25%인 1,250만 원을 뺀 250만 원만 소득공제 대상이 됩니다.

- 지불수단(신용카드, 체크카드, 현금영수증)에 따라 소득 공제율은 차등 적용됩니다. 총소득의 25%를 초과한 부분에서 신용카드 사용금액은 그 사용한 금액에 15%만, 체크카드와 현금영수증으로 사용한 금액은 30%를 곱한 금액만큼이 소득 공제 대상이 됩니다.

- 소득 공제율을 적용한 소득 공제 대상 금액을 모두 더하면 그 금액을 다 소득에서 빼 줄까요? 아닙니다. 소득구간에 따라 소득공제를 받을 수 있는 한도가 제한됩니다. 신용카드를 아무리 많이 사용하더라도 한도를 초과해 공제를 받을 수는 없습니다.

| 총급여 | 일반 공제한도 | 비고 |

| 7천만원 이하 | 연간 300만원 또는 총급여액X20% 중 작은 금액 |

총급여액이 1,200만원이라면, 240만원이 공제한도가 되는 식. 300만원>총급여액X20%(240만원) |

| 7천만원 초과~ 1억 2천만원 이하 |

250만원 | - |

| 1억 2천만원 초과 | 200만원 | - |

- 전통시장 사용 금액의 40%(한도 100만 원), 대중교통이용 금액의 40%(한도 100만 원), 도서·공연·전시 사용금액의 30%(한도 100만 원, 총 급여 7000만 원 이하인 경우)는 일반공제 외 추가로 공제를 받을 수 있습니다. 단, 사용처별로 공제받을 수 있는 최대 금액 한도는 100만 원으로 제한됩니다.

| 공제한도 | 7천만원 이하 | 7천만원 초과~ 1억 2천만원 이하 |

1억 2천만원 초과 |

| 최대 공제한도 | 600만원 | 450만원 | 400만원 |

| 신용카드/체크카드/ 현금영수증 사용액 |

300만원 | 250만원 | 200만원 |

| 전통시장 사용액 |

100만원 | 100만원 | 100만원 |

| 대중교통 이용액 |

100만원 | 100만원 | 100만원 |

| 도서/공연/ 전시 사용액 |

100만원 | - | - |

- (일반공제 기준) 신용카드 소득공제액을 계산할 때는 결제 순서와 상관없이 납세자에게 유리하도록 공제율이 낮은 순으로 차감합니다.

- (일반공제 기준) 신용카드 사용액 공제 순서 : 신용카드 사용분 → 체크카드/직불카드/선불카드/현금영수증 사용분 → 도서·공연 등 사용분(총급여 7천만 원 이하인 경우만 해당) → 대중교통 사용분 → 전통시장 사용분

- 예를 들어, 총급여액이 2000만 원이고 신용카드 400만 원+체크카드 600만 원=1천만 원을 썼다면? 총급여액이 2000만 원이면 25%는 500만 원이 되는데, 공제율이 낮은 신용카드는 금액이 500만 원보다 낮은 400만 원이라 공제를 받지 못합니다. 체크카드는 100만 원(500만 원-400만 원)은 공제 대상에서 제외되지만, 남아있는 500만 원은 30%를 공제받을 수 있습니다.

- (추가공제) 공제 순서 : 전통시장 사용분 → 대중교통 사용분 → 도서·공연 등 사용분 → 사용증가분

- 사용증가분 : 금년 신용카드 등 사용액이 작년보다 5%가 증가된 경우, 증가한 금액의 10%를 추가로 소득 공제받을 수 있습니다.

신용카드 소득공제 계산 방법 | 예시

- 총급여액 = 7천만 원

- 신용카드 사용금액 = 2000만 원(전통시장·대중교통비 제외)

- 체크카드 사용금액 = 300만 원(전통시장·대중교통비 제외)

- 현금영수증 사용금액 = 300만 원(전통시장·대중교통비 제외)

- 대중교통 사용금액 = 200만 원(신용카드+체크카드+현금영수증 합계액)

- 전통시장 사용금액 = 100만 원(신용카드+체크카드+현금영수증 합계액)

- 도서·공연·전시 사용금액 = 60만 원(신용카드 사용분 30만 원+체크카드 사용분 20만 원+현금영수증 사용분 10만 원)

- 전년도 신용카드+체크카드+현금영수증 사용금액=2600만 원(전통시장 사용분 없음)

▶ 체크 포인트 ① | 소득공제 대상 여부 확인

- 신용카드+체크카드+현금영수증 사용금액=2960만 원> 총급여액(7천만 원) X25%=1750만 원

- 신용카드 등 사용액이 총급여액의 25%를 넘었기 때문에, 소득의 25% 금액을 초과하는 금액에 대해 소득공제를 받을 수 있습니다.

▶ 체크 포인트 ② | 일반공제대상액 계산

- ㉡ 차감액 기입 시 공제율이 낮은 순으로 금액 입력(신용카드 사용분 → 체크카드/직불카드/선불카드/현금영수증 사용분 → 도서·공연 등 사용분 → 대중교통 사용분 → 전통시장 사용분 순)

- 총급여액(7천만 원) X25%=1750만 원을 모두 차감할 때까지 기입. ① 사용금액과 비교해 차감액이 작을 경우 남은 금액이 없기 때문에 아래 빈칸은 0원으로, 남은 금액이 있다면 ②→⑤번 순으로 내려가면서 차감한 금액을 채워 넣는 방식.

| 공제 순서 |

지불수단 및 사용처 |

㉠ 사용금액 |

㉡ 차감액 |

㉢ 대상액 (㉠ - ㉡) |

㉣ 공제율 |

공제 대상액 (㉢X㉣) |

| ① | 신용카드 | 2000만원 | 1750만원 | 250만원 | X15% | 37.5만원 |

| ② | 체크카드/ 현금영수증 |

600만원 | 0 | 600만원 | X30% | 180만원 |

| ③ | 도서·공연·전시 | 60만원 | 0 | 60만원 | X30% | 18만원 |

| ④ | 대중교통 | 200만원 | 0 | 200만원 | X40% | 80만원 |

| ⑤ | 전통시장 | 100만원 | 0 | 100만원 | X40% | 40만원 |

| 합계 | 2960만원 | 1750만원 | - | - | 355.5만원 | |

- 소비 증가분 소득공제=전년도 vs 이번 연도 전체 사용분 차이+전년도 vs 이번 연도 전통시장 사용분 차이={2960만 원-(2600만 원 X 105%)}X10%+{100만 원-(0원 X 105%)}X10%=33만 원

- 공제 가능금액=355.5만 원+33만 원=388.5만 원

- 공제한도=300만 원(총급여가 7천만 원일 경우 총 급여 X20%와 300만 원 중 적은 금액만큼만 공제를 받을 수 있다)

- 일반공제금액=300만 원

▶ 체크 포인트 ③ | 추가한도 소득공제

- 사용금액 소득공제 한도 초과액(한도 제한으로 소득공제를 받지 못한 금액) : 공제 가능금액-일반공제금액=388.5만 원-300만 원=88만 5천 원

- 사용처별 추가한도 소득공제 금액은 한도초과 금액, 소득공제금액, 공제한도 금액 중 가장 적은 금액이 되는 식.

- 사용처별로 공제받을 수 있는 최대 금액 한도는 100만 원으로 제한됩니다.

- 공제 순서 : 전통시장 사용분 → 대중교통 사용분 → 도서·공연 등 사용분 → 사용증가분

| 구분 | 한도초과 금액 |

소득공제 금액 | 공제 한도 |

추가 공제 금액 |

||

| 사용금액 | 공제비율 | 공제 대상액 |

||||

| 전통시장 | 88.5만원 | 100만원 | 40% | 40만원 | 100만원 | 40만원 |

| 대중교통 | 48.5만원 | 200만원 | 40% | 80만원 | 100만원 | 48.5만원 |

| 도서·공연·전시 | 0원 | 60만원 | 30% | 18만원 | 100만원 | 0원 |

| 사용증가분 | 0원 | 33만원 (소비증가분 소득공제 계산 참조) |

100만원 | 0원 | ||

| 합계 | 88.5만원 | |||||

▶ 체크 포인트 ④ | 최종 공제 대상 금액 = 일반공제금액(300만 원) + 추가공제금액(88.5만 원)=388.5만 원

▶ 체크 포인트 ⑤ | 최종적으로 소득공제 받는 금액 = 최종 소득공제 대상 금액 X 소득세율

- 과세표준액에 따른 소득세율이 21%라면, 388.5만 원 X15%=81만 5850원을 소득공제로 돌려받을 수 있다고 생각하시면 됩니다.

그리드형

댓글